1. 2019 YILINDA DÜNYA VE TÜRKİYE’DE FİNANSAL GÖSTERGELERİ ETKİLEYEN BAŞLICA GELİŞMELER

1.1. DÜNYA EKONOMİSİ

• Dünya ekonomisinde 2018 yılının ikinci yarısında ivme kazanan büyüme hızı, 2019 yılında %2,9 ile son 10 yılın en düşük seviyesine inmiştir.

• 2019 yılında küresel ticarette ortaya çıkan korumacılık önlemleri, yatırımlar ve fikri mülkiyet hakları gibi alanlara da sıçramıştır. Brexit belirsizliği, siyası kutuplaşmalar, yaptırımlar ve jeopolitik riskler iktisadi faaliyetlerin gerilemesine etki eden başlıca faktörler olmuştur.

• 2019 yılında gelişmiş ülkelerde büyüme %1,7 ile son yılların en düşük düzeyinde gerçekleşmiş, ABD’de %2,3 Euro bölgesinde ise %1,3 olarak gerçekleşmiştir.

• Küresel büyümede ivme kaybı yatırımları olumsuz etkilemiştir. 2019 yılında küresel ticarette korumacılık önlemleri genellikle sanayi mallarına yönelik olduğunda sanayi üretiminde kapasite kullanımları gerilemiş ve üretimdeki gerileme yeni yatırımların ertelenmesine neden olmuştur.

• Dünya mal ticareti korumacılık önlemleri nedeniyle gerilemiştir. Dünya mal ticareti 2019 da değer bazında %3 miktar bazında ise %0,1 gerilemiştir.

• Ticarete konu olan enerji, emtia ve nihai malların fiyatları gerilemiştir

• Enflasyon düşük seyrini sürdürmüş ve yılın ikinci yarısından itibaren faizler gerilemiştir.

• Küresel para politikalarında beklentilerin aksine gevşeme yaşanmıştır.

• Küresel sanayi performansı 2019 yılı genelinde ivme kaybetmiştir.

• ABD, AB ve Japonya’da sanayi sektörü küçülmüştür.

• Artan ticari korumacılık küresel sanayi ihracat fiyatlarının düşmesine neden olmuştur.

1.2. TÜRKİYE EKONOMİSİ

• 2019 yılında Türkiye ekonomisi ancak %0,9 büyüyebilmiştir. Sanayi sektörü 2019 yılının ilk yarısındaki daralmanı etkisi ile yıl genelinde ancak %0,2 büyüyebilmiştir.

• 2019 yılında imalat sanayi kapasite kullanımı son 5 yılın en düşük seviyesine inmiştir.

• Sanayi sektöründe istihdam gerilemiştir.

• Sanayi ihracatında büyüme yavaşlamıştır.

• İmalat sanayinin milli gelir içindeki payı %19 ile yatay seyrini korumuştur.

• Finansman koşulları 2019 yılının ikinci yarısında iyileşmiştir. Ekonomide dengelenme politikalarının ana unsuru olarak uygulanan sıkı para politikası ile enflasyonda sağlanan düşüş ve ardından gelen faiz indirimleri yılın ikinci yarısında finansal koşulları iyileştirmiştir. Küresel ölçekte merkez bankalarının genişletici para politikalarına geri dönüşü, gelişen ülke para birimleri üzerindeki baskıyı hafifletmiştir. Bu durum uluslararası finansmana erişim olanaklarını arttırırken fonlama maliyetlerini düşürmüştür.

• İmalat sanayinde teşvikli yatırımlar %12,4 gerilemiştir

• Döviz kuru dalgalanmaları 2019 yılında da sanayi kuruluşlarının mali yapılarını olumsuz etkilemeye devam etmiştir.

• Kredi faizleri yılın ikinci yarısında normalleşme kaydetmiştir.

1.3. TÜRKİYE İMALAT SANAYİİ

• Satışlar 2019’da ivme kaybetmiştir.

• Küresel eğilimlere paralel olarak ihracat artışı durağanlaşmıştır. Karlar 2019 yılındaki koşullardan olumsuz etkilenmiştir.

• Borçlar artarken vade yapısında iyileşme görülmüştür.

• Öz kaynaklar reel olarak artış göstermiştir.

• Ödenen faizler yatay setretmiştir.

• Yaratılan katma değerlerde artışlar görülmüştür.

2. İHRACAT PERFORMANS KIYASLAMASI

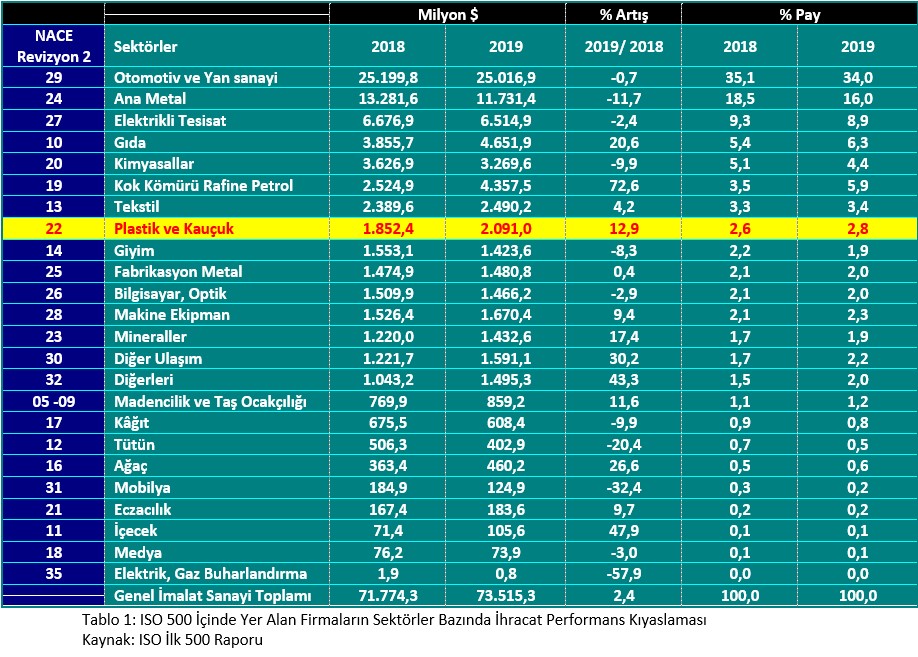

• 2019 yılında İSO 500 içinde yer alan otomotiv ve yan sanayi firmaları ihracatları gerilemesine rağmen toplam ihracat içindeki payları %34 olarak ilk sırada yer almışlardır.

• Plastik ve kauçuk sektör firmaları toplam İSO 500 ihracatı içinden aldığı payla 24 sektör içinde 8. sırada yer almıştır.

• İSO ilk 500 içinde yer alan plastik ve kauçuk sektöründeki firmalar 2019 yılında 2 milyar 91 milyon dolarlık ihracat yaparak 2018 yılına kıyasla ihracatlarını %12,9 arttırmışlardır.

• Plastik ve kauçuk sektör firmalarının toplam İSO 500 ihracatı içindeki payı 2018 yılında %2,6 iken 2019 yılında %2,8’e yükselmiştir.

3. YABANCI SERMAYELİ FİRMA SAYISI

• 2019 yılında İSO 500 içine toplam 119 yabancı sermayeli firma girmiştir.

• İSO 500 içine giren yabancı sermayeli firmaların 26’so otomotiv ve yan sanayiinde, 19’u gıda, 10’u kimyasallar sektöründe faaliyet göstermektedir.

• Plastik ve Kauçuk sektöründen 9 yabancı sermayeli firma ISO 500 içine girmiştir.

• İSO 500 içine giren yabancı sermayeli firma sayısında plastik ve kauçuk sektörü 4. Sırada yer almıştır.

4. TEMEL FİNANSAL GÖSTERGELER

İSO 500’e giren firmalara genel olarak bakıldığında;

• 2019 yılında net satışlardaki reel büyümenin zayıflığı, net satış karlılığını ve dolayısı ile öz kaynak karlılığını, aktifler içindeki payını ve firmaların nakit akışlarını olumsuz yönde etkilemiştir.

• Satış ve dolayısıyla karlılıkta meydana gelen azalma, şirketlerin mali yapılarını olumsuz etkilemiştir.

• 2019 yılında satılan malın maliyet kalemi, net satışların ve enflasyonun üstünde artış göstermiştir.

• 2019 yılında asgari ücret artışı %26, genel yönetim giderleri %23 ile enflasyonun üzerinde gerçekleşirken maliyet artışlarının en önemli nedenini oluşturmuştur.

• 2019 yılında satışlardaki büyümenin sınırlık kalması ve artan maliyet yapısı ile karlılık oranları azalmıştır.

• Satışlar yavaşlarken hızlanan maliyet artışları EBİTDA’nin %8,1 azalmasına neden olmuştur.

• 2019 yılında firmaların borç servisi ( faiz ve ana para ödemesi ) imkanları sınırlı olmuş ve faiz ödemeleri için firmaların yeniden borçlanma ihtiyacı doğmuştur.

• Genel imalat sanayinde yeterli nakit yaratamayan firmaların finansal borları giderek artmaktadır.

• Türk lira’sının dolar ve Euro karşısında yaşadığı değer kaybı, firmaların mali yapılarını bozmuş ve bozmaya devam etmektedir.

• Varlıkların fonlanmasında öz kaynakların payı düşerken, mali borçların payı sürekli yükselmekte ve bu durum firmaların mali yapılarını olumsuz etkilemektedir.

• Firmaların finansal borçlarının içinde döviz cinsi kredilerin payı yükselmiştir. Bu durum şirketlerin açık pozisyon taşımasına neden olmaktadır. Yapısal nedenlerin yanında, döviz cinsi kredi faizlerinin TL faiz oranı ile karşılaştırıldığında daha düşük ve vadenin daha uzun olması nedeniyle şirketler tercih etmese de döviz cinsi kredileri kullanmak zorunda kalmaktadır.

• Türk lirasının değer kaybı, son 3 yılda açık pozisyon taşıyan firmaların mali yapılarının bozulmasına neden olmuştur.

• Özel sektörün yurtdışından sağladığı kredilerde sanayi sektörün payı giderek azalmaktadır.

• Finansal göstergeler içinde borçlanma ile öz kaynakların dağılımını yansıtan kaynak yapısı, firmaların finansal yapılarını ortaya koyan önemli göstergelerden biridir.

• Türkiye’de özel sektör firmaları için borçlanma, faaliyetlerin finansmanında yoğun şekilde kullanılmaktadır. Özellikle döviz cinsi borçlanma tercih edilmektedir. Bu eğilim ile toplam borçların payı artarken öz kaynakların payı gerilemektedir.

• 2019 yılında Borç/Öz kaynak dağılımında bozulma sürmüştür.

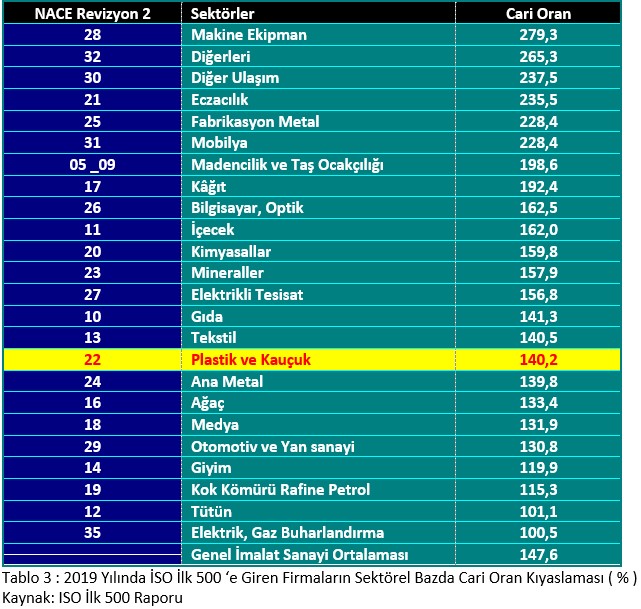

4.1. CARİ ORAN ( DÖNEN VARLIKLAR / KISA VADELİ BORÇLAR )

Tanım: Cari oran, şirketlerin faaliyetlerini devam ettirebilmeleri için gerekli olan brüt işletme sermayesinin (dönen varlıkların) kısa vadeli borçlara bölünmesi ile hesaplanır. Cari oran basit olarak net işletme sermayesinin yeterliliğini ve kısa vadeli borç ödeyebilme kapasitesini de göstermektedir. Batılı finans kurumlarında cari oranın 2 olması genel kabul gördüğü halde, yüksek enflasyonlu ve kıt fon kaynaklarına sahip ülkelerde sektörlerin değişik özellikleri göz önünde bulundurulduğunda cari oranın 1,5 olması genellikle yeterli olarak kabul edilmektedir.

2019 yılında İSO ilk 500 firmanın cari oranı 2018 yılına kıyasla iyileşirken, plastik ve kauçuk sektöründe ilk 500 firma içine giren firmalarının kısa vadeli borç ödeme güçleri ( cari oranları ) %140,2 olarak gerçekleşmiş ve genel imalat sanayi ortalama cari oranı olan 147,6’nın altında ve 24 sektör içinde 16. sırada yer almıştır.

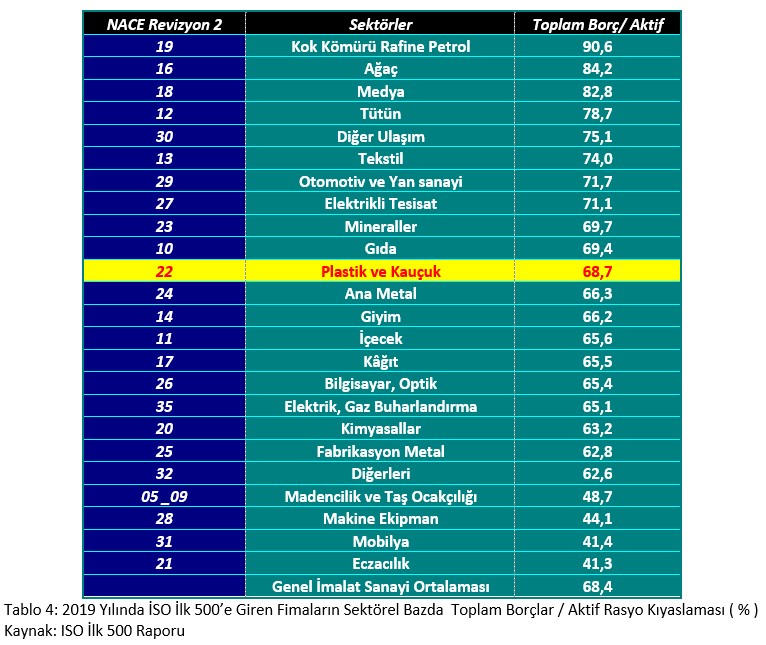

4.2. TOPLAM BORÇLAR / AKTİF TOPLAMI

Tanım: Toplam aktiflerin ne kadarlık kısmının yabancı kaynaklardan fonlandığını gösteren Borç/Aktifler oranı aynı zamanda şirketlerin toplam kaynaklarının dağılımı hakkında da bilgi verebilmektedir. Şirketlerin hem toplam varlıklarının ne kadarlık kısmının yabancı kaynaklardan fonlandığı, hem de kaynakların niteliklerine göre dağılımı hakkında fikir veren Borç/Aktifler oranı, şirket için bir risk göstergesi olarak da kullanılmaktadır. Bu oranın yüksek çıkması işletmeyi kredi verenler açısından riskli pozisyona düşürmektedir. Fakat yabancı kaynak kullanımı optimum bir yüzdeye kadar öz sermaye karlılığını artıran bir durum olarak da kabul edilmektedir. Bu optimum oran, ortalama kaynak maliyetinin minimum olduğu noktadır. Oran yüksek olsa da borçlanma maliyeti üzerinde ge-liştirilebilen katma değer, yönetimin az bir öz sermaye ile geniş bir kaynağı yönlendirebilme başarısını göstermektedir.

Oranın batı toplumlarında %50’den küçük olması gereği genel bir kriter olarak benimsenmiş olmasına rağmen, ülkemiz gibi sermaye arzının göreceli olarak düşük olduğu ülkelerde %60’tan yüksek olması normal karşılanabilmektedir.

2019 yılında toplam varlıkların dış kaynaklarla finanse edilme oranı toplam imalat sanayindeki ilk 500 firma için ortalama %68,4 dür. İlk 500’e giren plastik ve kauçuk sektör firmalarında ise bu oran %68,7 olarak gerçekleşmiş ve genel imalat sektörünün %0,3 üzerinde ve 11. sırada yer almıştır. Bu durum; 2019 yılında plastik ve kauçuk sektör firmalarının genel imalat sanayi ortalamasına çok yakın düzeyde borçlandığını göstermektedir.

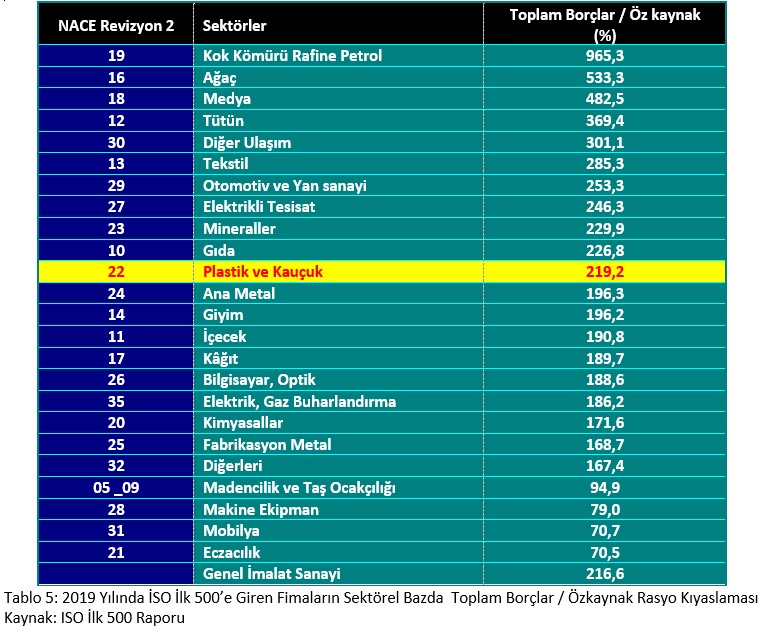

4.3. TOPLAM BORÇLAR / ÖZ KAYNAK

Tanım: Firmanın aktiflerini fonlamada öz kaynaklarına oranla ne kadar yabancı kaynak kullandığını gösteren oranın genellikle düşük çıkması tercih edilmektedir. Öz kaynaklar ile yabancı kaynaklar arasında uygun bir dengenin kurulması son derece önemlidir. Oranın %100’ü aşmaması gerektiği batılı finans kurumları tarafından genel bir kural olarak benimsenmiş olmasına rağmen, ülkemiz gibi öz kaynak bulmakta zorluk çekilen ülkelerde bu oranın %150 - 200 arası olması kabul edilebilmektedir.

2019 yılında İSO sıralamasında ilk 500’e giren firmaların toplam borçlarının öz kaynaklarına oranı %216,6, ilk 500’e giren plastik ve kauçuk firmalarının oranı ise %219,2 olarak gerçekleşmiş ve 24 sektör içinde 11. sırada yer almıştır.

2019 yılında plastik ve kauçuk sektöründe ilk 500’e giren firmaların, öz kaynaklarına kıyasla toplam imalat sanayideki ilk 500 firmadan %2,4 puan daha fazla borçlandığı görülmektedir.

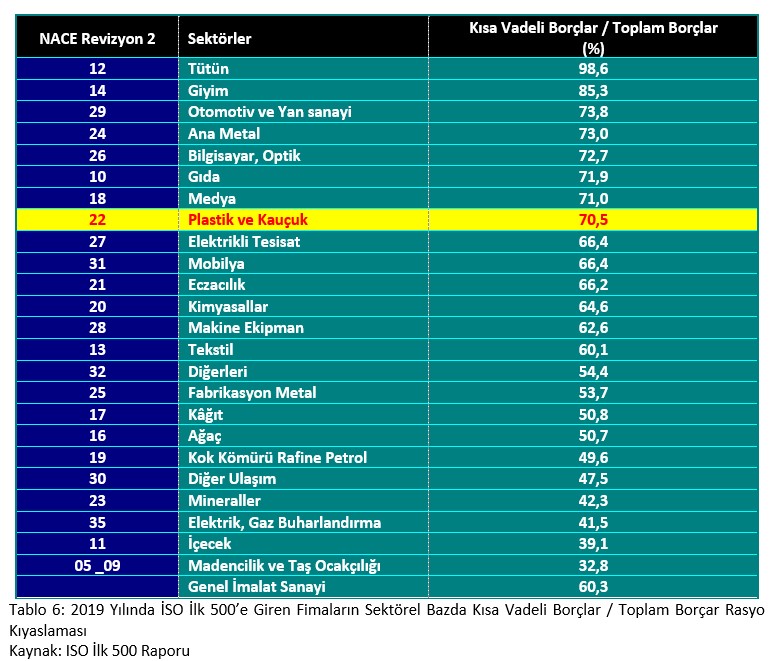

4.4. KISA VADELİ BORÇLAR / TOPLAM BORÇLAR

Tanım: Şirketlerin hem toplam varlıklarının ne kadarlık kısmının kısa vadeli borçlar ile fonlandığını, hem de toplam kaynaklar içerisinde kısa vadeli borçlardan ne kadar kullanıldığını gösteren bu oran, şirketlerin risk göstergesi olarak kabul edilmektedir. Oranın yüksek çıkması riskin artığının bir göstergesi olabileceği gibi, ortaklara daha düşük sermaye ile sermaye başına daha fazla kâr payı (temettü) alma olanağını da sağlamaktadır. Batılı finans kuruluşlarınca bu oranın %33’ten küçük olması gereği genel bir kriter olarak benimsenmiş olmasına rağmen, uzun vadeli kaynak temininde güçlük çeken ve yüksek enflasyonlu ülkelerde %50 düzeylerinde seyretmektedir.

2019 yılında toplam imalat sanayinin ilk 500 firması, toplam varlıklarının %60,3 ünü kısa vadeli borçlarla fonlamışlardır. Toplam varlıkların kısa vadeli borçlarla fonlama oranı ilk 500’e giren plastik ve kauçuk firmalarında %70,5 olarak gerçekleşmiştir.

Bu durum, plastik ve kauçuk sektöründe kısa vadeli borçlanma oranının genel imalat sektöründen %10,2 fazla olduğunu göstermektedir. 2019 yılında plastik ve kauçuk sektörü yüksek oranlı kısa vadeli borçlanma oranında 24 firma içinde 8. sırada yer almıştır.

4.5. MALİ BORÇLAR / ÖZKAYNAK

Tanım: Mali Borçlar/Öz kaynak oranı şirketlerin maddi yatırım tutarlarının ne kadarlık kısmının öz kaynaklar ile finanse edilebildiğini göstermektedir. Şirketlerin yatırımlarının diğer fonlama yöntemlerine göre daha uzun vadeli ve faiz maliyeti olmayan öz sermaye yoluyla finanse ediliyor olması genel olarak tercih edilen bir durumdur. Bu oranın %100’den küçük olması, şirketlerin maddi duran varlıklarının tamamının öz sermaye ile finanse edildiğini ve bu varlıkların finansmanı için ek bir yabancı kaynağa gerek kalmadığını göstermektedir.

Oranın %100’den büyük olması, maddi duran varlıkların finansmanında yabancı kaynakların kullanıldığını, sermayenin yetersiz olduğunu ve ek sermaye finansmanına gerek duyulduğunu göstermektedir.

2019 yılında İSO ilk 500’e giren firmaların ortalama Mali Borçlar/ Öz kaynak oranları %122,9 olarak gerçekleşmiştir. Söz konusu yıl içinde İSO sıralamasında ilk 500’e giren plastik ve kauçuk sektör firmalarının Mali Borçlar/ Öz kaynak oranı ise %128,1 dir.

Bu durum plastik ve kauçuk sektöründeki İSO ilk 500’e giren firmalarda öz sermaye yetersizliğinin genel imalat sanayi ortalamasının %5,2 üzerinde olduğunu göstermektedir.

Maddi duran varlıkların finansmanında yabancı kaynakların yüksek kullanılma oranında, plastik ve kauçuk sektör firmalarının 24 sektör içinde 8. sırada yer aldığı görülmektedir.

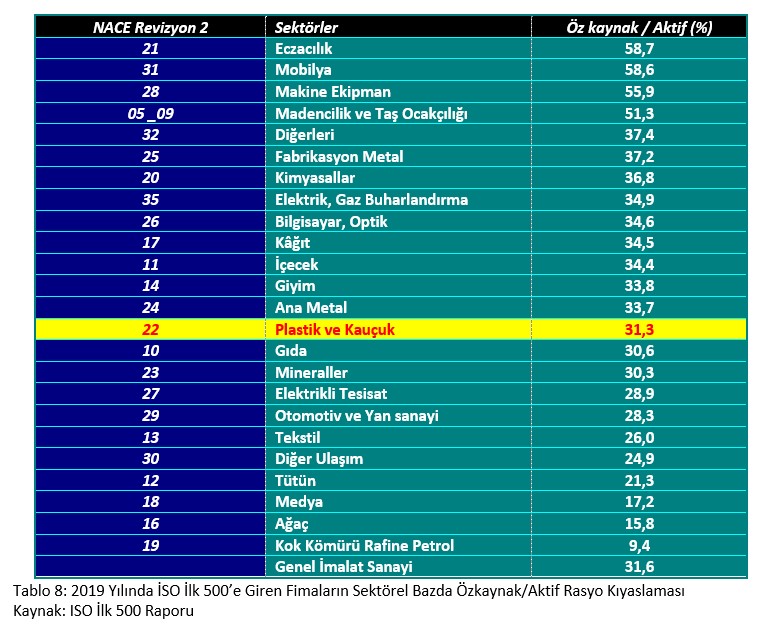

4.6. ÖZ KAYNAK / TOPLAM AKTİFLER

Tanım: Bu oran, işletme varlıklarından yüzde kaçının ortaklar ve işletme sahibince finanse edildiğini gösterir. Bu oran orta ve uzun vadeli kredi değerini tespit amacıyla yaygın olarak kullanılmaktadır. Oranın yüksek olması işletmenin uzun vadeli yabancı kaynakları ile bunların faizlerini ödemede güçlükle karşılaşma ihtimalinin zayıf olduğunu göstermektedir. Bu oranın %50 civarında olması normal karşılanmakla birlikte Türkiye’de genellikle %30’lara kadar düşmektedir.

2019 yılında öz sermayenin varlık finansmanındaki payı, imalat sanayi ilk 500 büyük firmada ortalama %31,6, ilk 500’e giren plastik ve kauçuk firmalarında ise ortalama %31,3 olarak gerçekleşmiştir.

Bu durum, 2019 yılında öz sermayenin varlık finansmanındaki payının ilk 500’e giren plastik ve kauçuk sektöründeki firmaların, imalat sanayi ortalamasına çok yakın olduğunu ancak 24 sektör içinde 14. sırada yer aldığını göstermektedir.

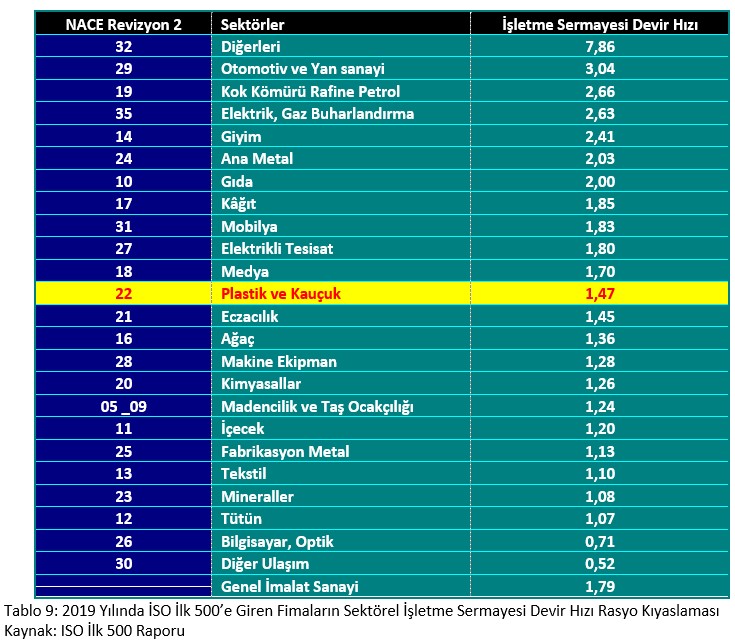

4.7. İŞLETME SERMAYESİ DEVİR HIZI

Tanım; Net satışların dönen varlıklara ( işletme sermayesi ) büyüklüğüne bölünmesi ile bulunmaktadır. Bu oran net işletme sermayesinin ne derece verimli kullanıldığını gösterirken 1 TL’lik net işletme sermayesi ile hangi tutarda satış hasılatının gerçekleştirilebildiğini gösteren bir rasyo olarak kullanılmaktadır.

2019 yılında işletme sermayesi devir hızı, imalat sanayi ilk 500 büyük firmada ortalama 1,79, ilk 500’e giren plastik ve kauçuk firmalarında ise ortalama 1,47 olarak gerçekleşmiştir.

Bu durum, 2019 yılında ilk 500’e giren plastik ve kauçuk sektöründeki firmaların işletme sermayesi devir hızı, imalat sanayi ortalamasının altında ve 24 sektör içinde 12. sırada yer aldığını göstermektedir.

5. KARLILIK GÖSTERGELERİ

Karlılık oranları, şirketin gerek bir bütün olarak tüm faaliyetlerinde karlı çalışıp çalışmadığını, gerekse her temel faaliyetinin verimliliğinin ölçülüp yorumlanmasında kullanılan oranlardır.

5.1. SATIŞ KARLILIĞI

Tanım: Brüt satış karı, şirketlerin satışları ile satışların maliyeti arasındaki olumlu farktır. Brüt karın satışlara oranlandığında brüt kâr marjı bulunmaktadır. Brüt kâr marjı, şirketlerin diğer gelir ve giderlerinin dikkate alınmadığı, sadece satışlarının ne kadarlık bir kâr marjı ile gerçekleştiğini gösteren bir orandır. Satış karlılığı, şirketlerin dönemler itibariyle veya aynı dönemlerde benzer şirketler karşısında ne kadarlık bir kâr marjı ile satış yaptığını, yani rekabet gücünü ve rekabet gücünün dönemler itibariyle gelişimini göstermektedir. Brüt kâr marjı, satılan ürünün fiyatını ve maliyetini belirlediğinden, bu et-menlerdeki değişikliklerin iyi bir şekilde takip edilmesi gerekir. Brüt kâr marjı miktar bazındaki satış miktarından bağımsız bir oran olduğundan, şirketlerin karları hakkında bir bilgi vermekten çok, rekabet gücünün seyri ve diğer firmalarla kıyas yapabilme imkânı tanımaktadır.

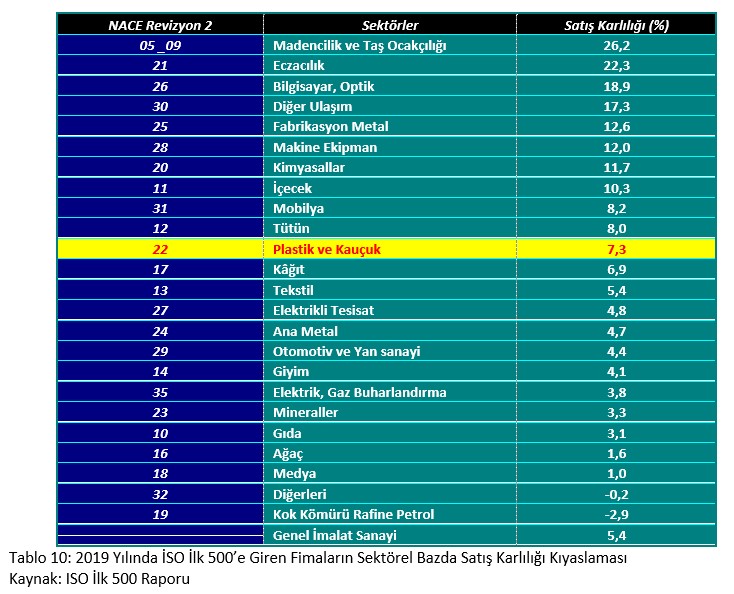

2019 yılında satış karlılığı, imalat sanayi ilk 500 büyük firmada ortalama %5,4, ilk 500’e giren plastik ve kauçuk firmalarında ise ortalama %7,3 olarak gerçekleşmiştir.

Bu durum, 2019 yılında ilk 500’e giren plastik ve kauçuk sektöründeki firmaların satış karlılığının imalat sanayi ortalama satış karlılığının yaklaşık 2 puan üzerinde ve 24 sektör içinde 11. sırada yer aldığını göstermektedir.

5.2. AKTİF KARLILIĞI

Tanım: Aktif karlılığı, şirketlerin ulaşmış oldukları büyüklük ile sağladıkları verimin ölçülmesinde kullanılmaktadır. Aktif karlılık şirketlerin edinmiş oldukları tüm varlıkların (yapılan maddi ve finansal yatırımlar dahil olmak üzere) hangi oranda etkin kullanıldığını göstermektedir.

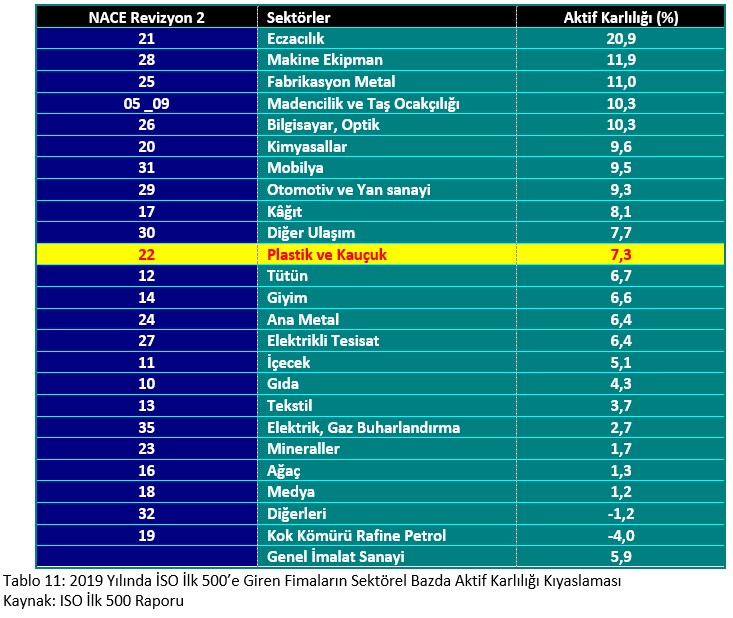

2019 yılında aktif karlılığı, imalat sanayi ilk 500 büyük firmada ortalama %5,9, ilk 500’e giren plastik ve kauçuk firmalarında ise ortalama %7,3 olarak gerçekleşmiştir.

Bu durum, 2019 yılında ilk 500’e giren plastik ve kauçuk sektöründeki firmaların aktif karlılığının imalat sanayi ortalama satış karlılığının yaklaşık 1,4 puan üzerinde ve 24 sektör içinde 11. sırada yer aldığını göstermektedir.

5.3. ÖZ SERMAYE KARLILIĞI

Tanım: Öz Sermaye, şirketlerin başlıca kaynaklarından biri olup, şirketlerin ortaklarının şirketlerden hak ettikleri kısmı oluşturmaktadır. Öz sermayeyi oluşturan kaynak kalemleri, ortakların koymuş oldukları sermaye ile hak ettikleri fakat şirkette bırakmış oldukları cari ve geçmiş dönemden dağıtılmamış karlardan oluşmaktadır. Öz Sermaye karlılığı ise, ortakların şirkete kaynak olarak bırakmış oldukları fonların bir birimine düşen karlılığı ölçen orandır. İşletmenin yönetimindeki başarı derecesi karlılık durumunun analizinde önemli bir göstergedir. Şirketlerin kullanımına bırakılmış olan bu fonların getirisinin ölçülmesi bakımından önemlidir.

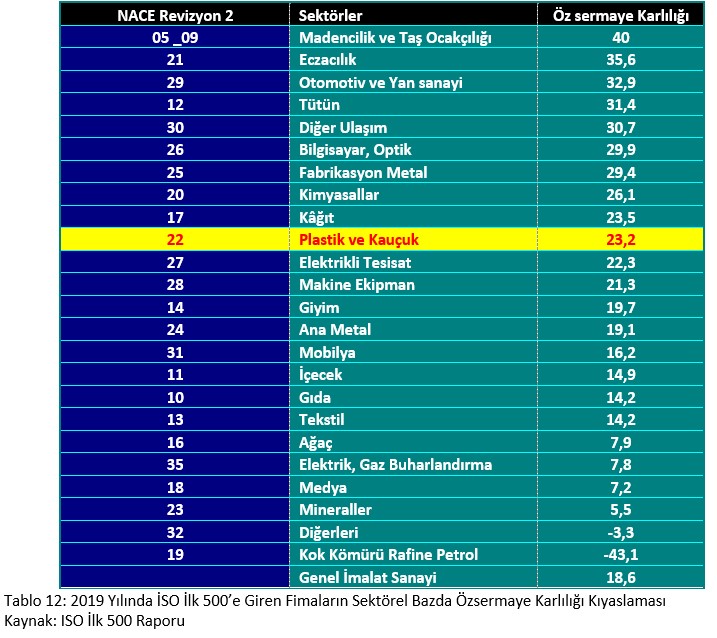

2019 yılında öz sermaye karlılığı, imalat sanayi ilk 500 büyük firmada ortalama %18,6, ilk 500’e giren plastik ve kauçuk firmalarında ise ortalama %23,2 olarak gerçekleşmiştir.

Bu durum, 2019 yılında ilk 500’e giren plastik ve kauçuk sektöründeki firmaların öz sermaye karlılığının imalat sanayi ortalama satış karlılığının 4,6 puan üzerinde ve 24 sektör içinde 10. sırada yer aldığını göstermektedir.

5.4. FAİZ AMORTİSMAN VE VERGİ ÖNCESİ KAR

Firmaların mutlak FAVÖK ( Uluslararası kısaltması EBİTDA) büyüklükleri ile FAVÖK büyüklüğünün net satışlara oranları ( öz kaynak ve toplam aktiflere oranları ile birlikte ) analiz ve değerlendirmelerde giderek daha sıklıkla kullanılmaktadır.

Sanayi firmaları 2019 yılında esas işlerine yoğunlaşarak FAVÖK büyüklüklerine odaklanmış olmakla birlikte özellikle iç talep koşulları olumsuz etki yaratmıştır. Söz konusu yıl içinde uygulanan ekonomik dengelenme politikalarının sanayi üzerindeki en olumsuz etkisi iç talebin daralması sonucu FVÖK büyüklüğünün gerilemesi olmuştur.

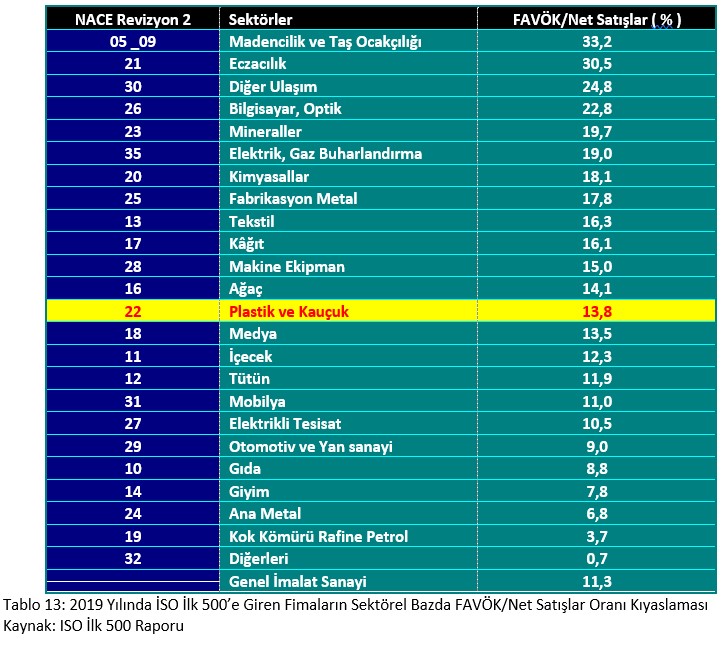

2019 yılında FAVÖK/Net Satışlar oranı, imalat sanayi ilk 500 büyük firmada ortalama %11,3, ilk 500’e giren plastik ve kauçuk firmalarında ise ortalama %13,8 olarak gerçekleşmiştir.

Bu durum, 2019 yılında ilk 500’e giren plastik ve kauçuk sektöründeki firmaların faiz, amortisman ve vergi öncesi ortalama karlarının net satışlara oranı, imalat sanayi ortalama FAVÖK/Net Satışlar oranının 2,5 puan üzerinde ve 24 sektör içinde 13. sırada yer aldığını göstermektedir.

6. ETKİNLİK GÖSTERGELERİ

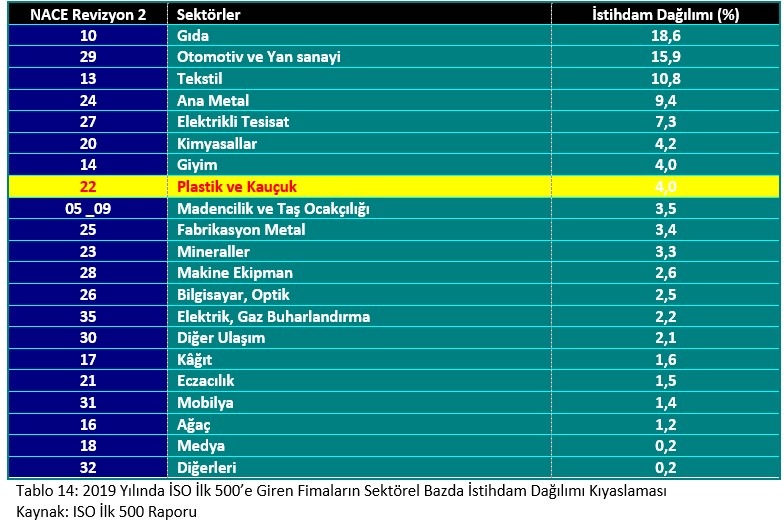

6.1. İSTİHDAM DAĞILIMI

İSO sıralamasında ilk 500’e giren plastik firmalarının toplam çalışan sayısı, ilk 500’deki toplam imalat sanayi çalışan sayısının %4’ünü oluşturmaktadır.

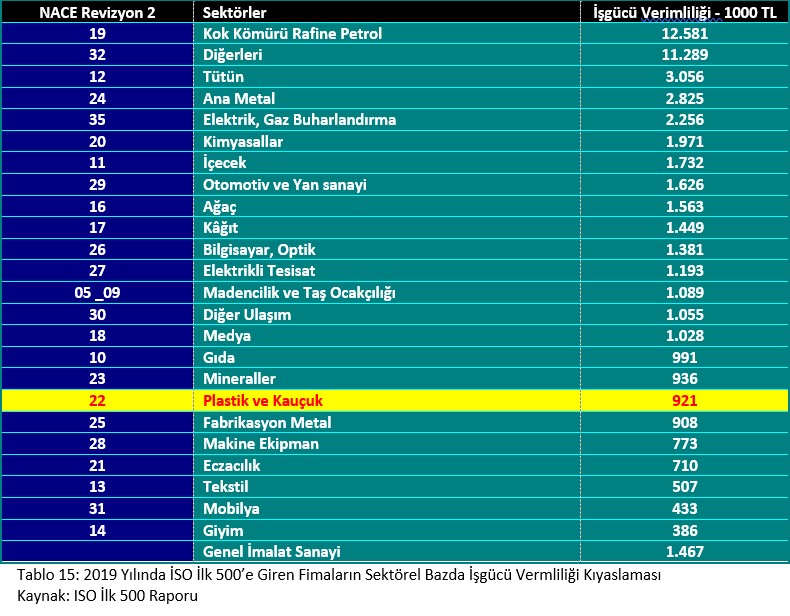

6.2. İŞGÜCÜ VERİMLİLİĞİ

Çalışan başına düşen üretimden satışlar şeklinde tarif edilen işgücü verimliliği, 2019 yılında ilk 500’e giren plastik ve kauçuk sektör firmalarında ortalama 921 bin TL olarak gerçekleşmiş olup imalat sanayi ilk 500 firma ortalamasının 546 bin TL altındadır.

2019 yılında ilk 500’e giren plastik ve kauçuk firmalarının ortalama işgücü verimliliği 24 sektör içinde 18. sırada gerçekleşmiştir.

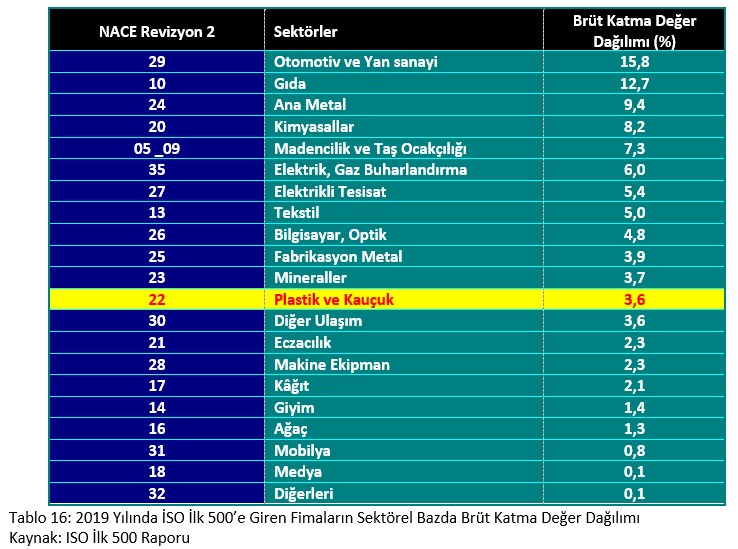

6.3. BRÜT KATMA DEĞER DAĞILIMI

İSO sıralamasında ilk 500’e giren plastik ve kauçuk firmalarının yarattıkları brüt katma değerin ilk 500’deki toplam imalat sanayi firmalarının yarattığı katma değerin %3,6’sını oluşturduğu görülmektedir. Katma değer yaratmada plastik ve kauçuk sektörü ilk 500’deki 24 sektör içinde 12. sırada yer almıştır.

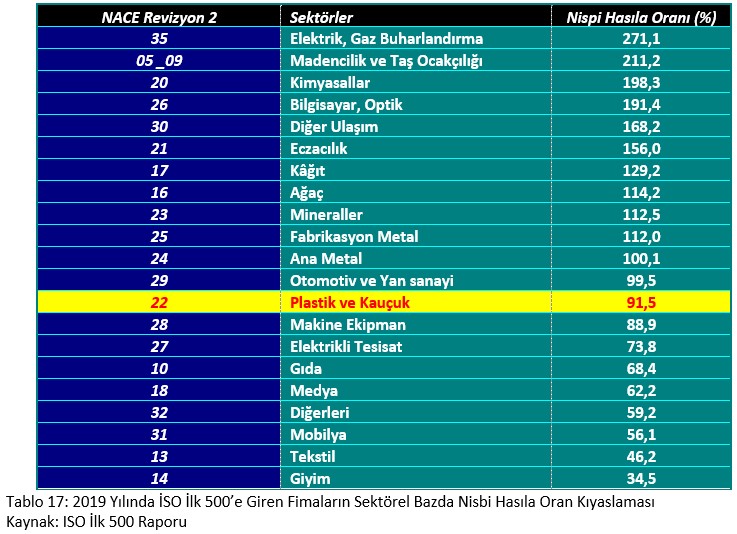

6.4. NİSPİ HASILA ORANI

Tanım: Alt sektörler itibariyle kişi başına yaratılan brüt katma değerin İSO ilk 500 Büyük Sanayi kuruluşu genelinde kişi başına yaratılan katma değere oranı, nispi hasıla oranını vermektedir. Bu oran aynı zamanda alt sektörlerin katma değer verimliliklerini ortaya koymaktadır.

2019 yılında nispi hasıla oranı sıralamasında ilk 500’e giren plastik ve kauçuk firmaları ilk 500’deki 24 sektör içinde 91,5 ile 10. sırada yer almıştır.

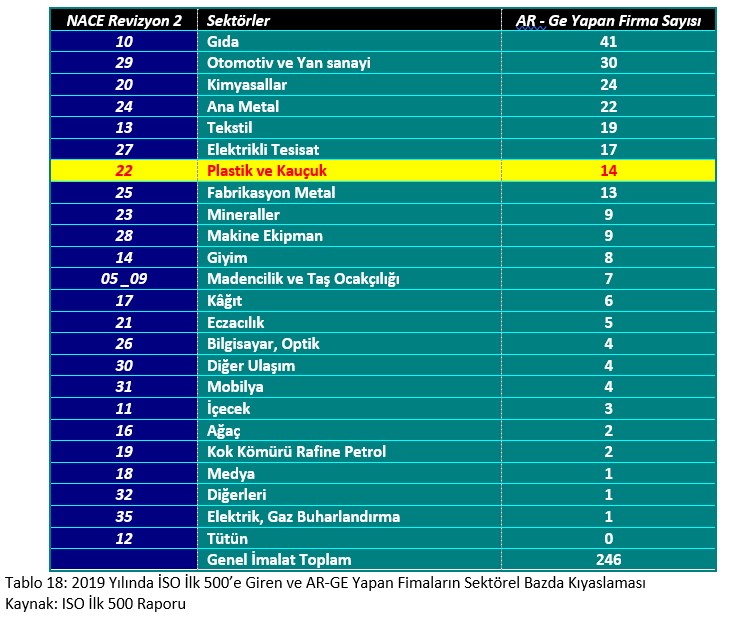

6.5. AR – GE YAPAN FİRMA SAYISI

2019 yılında İSO ilk 500 firma içinde 246 firma AR-GE harcaması yapmıştır. AR – GE harcaması yapan firma sayısı olarak plastik sektörü ilk 500’e giren 24 sektör firması içinde 14 firma ile 7. sırada yer almıştır.